先来讲个小故事,大家就明白马太效应啦~

话说基督耶稣传授三个人理财赚钱的方法。

他给第一个人五袋金子,给第二个人两袋金子,给第三个人一袋金子。

然后给他们设定偿还的期限,看他们如何利用这些金子来赚取财富。

来,我们来看看故事里的三个主人公是如何处理金子的~

第一个人,利用五袋金子做了投资,很快又净赚了五袋金子。

第二个人利用金子做生意,也净赚两袋金子。

第三个人为了保证安全,把金子埋在地下……

期限到了以后,三个人不约而同地来到耶稣面前回报自己的结果。

耶稣对前两个人进行了奖赏,让他们尽情享受天国的快乐[酷]

耶稣问第三个人:你为什么没有收获?

那个人说:我知道你到期后肯定还要收回金子。

那个人还说:还要收我的利息,你是不劳而获,我才不给你效力呢,哼!

耶稣说:你是个懒惰的人,而且是个不可救助的人!你既然知道我要收回金子,那我就收回吧!

结果是,第三个人永远沦为了穷困落魄的人。

耶稣是这样回答的:我赐给每个人的机会都是平等的。

“马太效应”就是让多的更多,少的更少。

耶稣还说:那个人的贫穷是他自找的。贫穷是一种罪恶,上帝不鼓励罪恶!

小伙伴们是否会从这个小故事中受到一些启发呢?

我认为首先是思维的不同,所以我们从一开始就跟大家说要改变思维。

可能有的人觉得不理财也没有关系,也可以过得很好。

但其实,理财贯穿了我们整个生活:从财富管理到教育养老,从个人生活到职业选择,几乎已经贯穿了每个人生活的全部场景。

想买房,贷款贷多少年合适?要不要提前还款?

所有的这些决策,都在或大或小地改变着我们的人生和处境。

毋庸置疑,理财知识已经成为了现代人的刚需!

只要我们学会了这些技能,就能使我们在年轻没钱时,过上比较好的生活,年老时候能获得更多的保障。

一模一样的原始财富,选择了不同的理财产品,可能会完全改写你未来的财富格局。

人生也是一样的……

你今天的选择会改变你未来几十年的生活。

十年之后,你的生活会因为今天的选择变得迥异。

但是我会告诉你,九死一生的创业游戏之所以有这么多人有胆量参与,科技之所以能够获得快速突破,背后就是 股票、风投的支持。

学会了这些知识,就可以帮助我们进行跨时间和跨地区的价值交换、资金融通,降低我们未来的不确定性。

而你,完全可以通过学习,掌握这些技术和方法,在这个大时代里真正掌控自己的命运。

说句实在话,学理财的人越少,我们这些学习的人越能赚到不菲的收益[白眼]

古语有云:人往高处走,水往低处流。

资金也一样,它会很自然地向那些具有更多 的初始财富、更多初始权力的人流过去。

理财中的杠杆效应越大,就越容易出现这种“穷者越穷,富者越富”的马太效应。

你学会了这些知识,你就可以成为一个把风险、收益权衡得特别好的人。

送给小伙伴们一句话:

你不但应该在投资上做一个价值投资者,更要在人生上做一个价值投资者。

现在很多人都喜欢把作为储蓄的钱,除了放在银行里外,还会放在余额宝、微信理财通、京东钱包等这些“宝宝”里。这些宝宝就是货币基金啦!

为什么越来越多的人不选择银行活期?

因为银行利息低,钱放银行只会因为通货膨胀而越来越不值钱。

正是因为这个原因,当2013年6月,支付宝旗下的余额宝横空出世,高于银行定期存款的收益率加上活期存款的便捷性,让所有人眼前一亮,原来储蓄不是只有存银行这一种的方法。可以说,正是余额宝唤醒了中国老百姓理财投资的意识。

在此之后,各种宝就雨后春笋般出现。

其中的代表就是依靠庞大用户数量和就是比余额宝高一点点的收益率的微信理财通;以及靠更高收益抢夺市场的京东理财金;还有一些同学喜爱的朝朝盈。

其实,无论是余额宝、理财通还是理财金,它们的本质是一样的,都是货币基金。

货币基金是一种常见的基金产品,是基金中风险最低收益也最低的一个品种。

因此,各种宝的年化收益率其实就是对应的货币基金的收益率,一般在3%(当然我看了下,余额宝现在的收益连3%都没)左右,比银行的储蓄利率还是要高一点点的。

那为什么宝宝们要让老百姓赚更多利息呢?

是“爸爸们”天生有菩萨心肠,还是假货卖多了所以良心发现?

想多了,怎么可能~

首先,“宝宝”凭什么收益比银行高

“宝宝”的本质是货币基金,所以大家放在宝宝里的钱等于购买了货币基金。

余额宝截至到2017年6月底的时候,存款规模已达到了1.43万亿元。

基金公司就把这么多的资金进行收益高但是需求资金量大的投资,例如国库券、商业票据、银行定期存单、银行承兑汇票、政府短期债券、企业债券等短期有价证券。然后从赚到的钱里拿出一部分作为利息。

其次,宝宝也是有风险的

宝宝主要用于投资短期有价证券,所以短期有价证券的风险就是宝宝的风险。

只不过短期有价证券的风险比股票、债券要低得多,所以相对而言是比较安全的,但是也不是100%的。

很多小伙伴对风险缺乏足够的认识,往往不知道风险就做出投资的决策。把钱放在宝宝可能出不了大问题,但是如果投资风险更大的投资品是再这样忽视风险那会是非常危险的。

如何认识到投资的风险,那就需要通过学习,对各个投资品有清晰的认识啦。

第三,宝宝的小心思

宝宝的出现,极大方便了大家的支付,但是你发现钱放在宝宝里其实让你花了更多的钱吗?

先看看我们过去的支付方式:过去大家都是用现金来支付,付款时看着实实在在的钞票要付出去谁都会心疼,甚至有在数钱的时候反悔的。

因此,不方便的支付方式其实增加了消费者思考这笔交易是否值得的时间,从而避免了很多盲目的消费行为。

所以,宝宝不遗余力给大家带来便捷的背后,是电商为了缩短消费者决策的时间,从而让冲动消费增多、提高销量的小心思。

例如在各种促销打折信息轮番轰炸,以及吸引眼球的限时秒杀或者限量抢购活动,让消费者肾上腺素急剧上升,往往还没缓过神来下意识间已经完成了付款。

所以,大家无论是在买买买还是投资时,都需要保持头脑冷静,运用量化分析的方法,避免盲目行为带来损失。

第四,靠宝宝跑不赢通货膨胀

钱放在银行里,肯定输给通货膨胀,所以有的人把钱全放在宝宝里,这样就能战胜通货膨胀吗?

很可惜,也不行。

近几年,我国通货膨胀率保持在6-12%水平,远超宝宝的收益率,所以指望凭借宝宝就跑赢通货膨胀是不可能的。

那要如何跑赢通胀呢?

其实,除了货币基金外还有股票基金、混合基金和债券基金,这三种基金风险更高但是收益也更大,经过系统化的学习,可以依靠这两种基金赚取跑赢通货膨胀的收益。

尤其是股票基金中的指数基金,是非常适合小白进行学习和实践的。

第五,宝宝的正确用法

宝宝的收益率虽然跑不赢通胀,但并不是一无是处的。

个人在资产配置时,需要考虑到急着用钱的突发状况,因此要准备好一份随用随取的应急金。

所以我们不能把所有的钱都拿来买股票或者基金这些长期收益高但是无法立刻变现的投资品。

能够作为急用金的有现金或类似宝宝这种现金等价物,宝宝们因为比活期存款收益率更高所以更适合作为应急金。

此外,宝宝还有一个大用处。

在投资前,有一项重要的功课就是考虑如何将资产进行配置。

442平衡型资产配置法就是一个常用的策略:将40%的资产投资于安全稳定的收益类产品中,将40%的资产投资于中等风险和收益的各类基金、债券,剩下的20%则用于股市、期货、楼市等高收益、高风险的投资中。这种配置的特点是攻守平衡,易调节与变换,尤其适合投资新手。

宝宝就当仁不让的成为了安全稳定的收益类产品的首选了。

第六,如何挑选宝宝

货币基金的风险性和收益率都不太高,找一个相对利息高一点,用着顺手的即可。

建议选择随存随取的宝宝,不建议选T+ 1以上提取的。

课后作业:自己动手给自己选一款货币基金存放备用金。

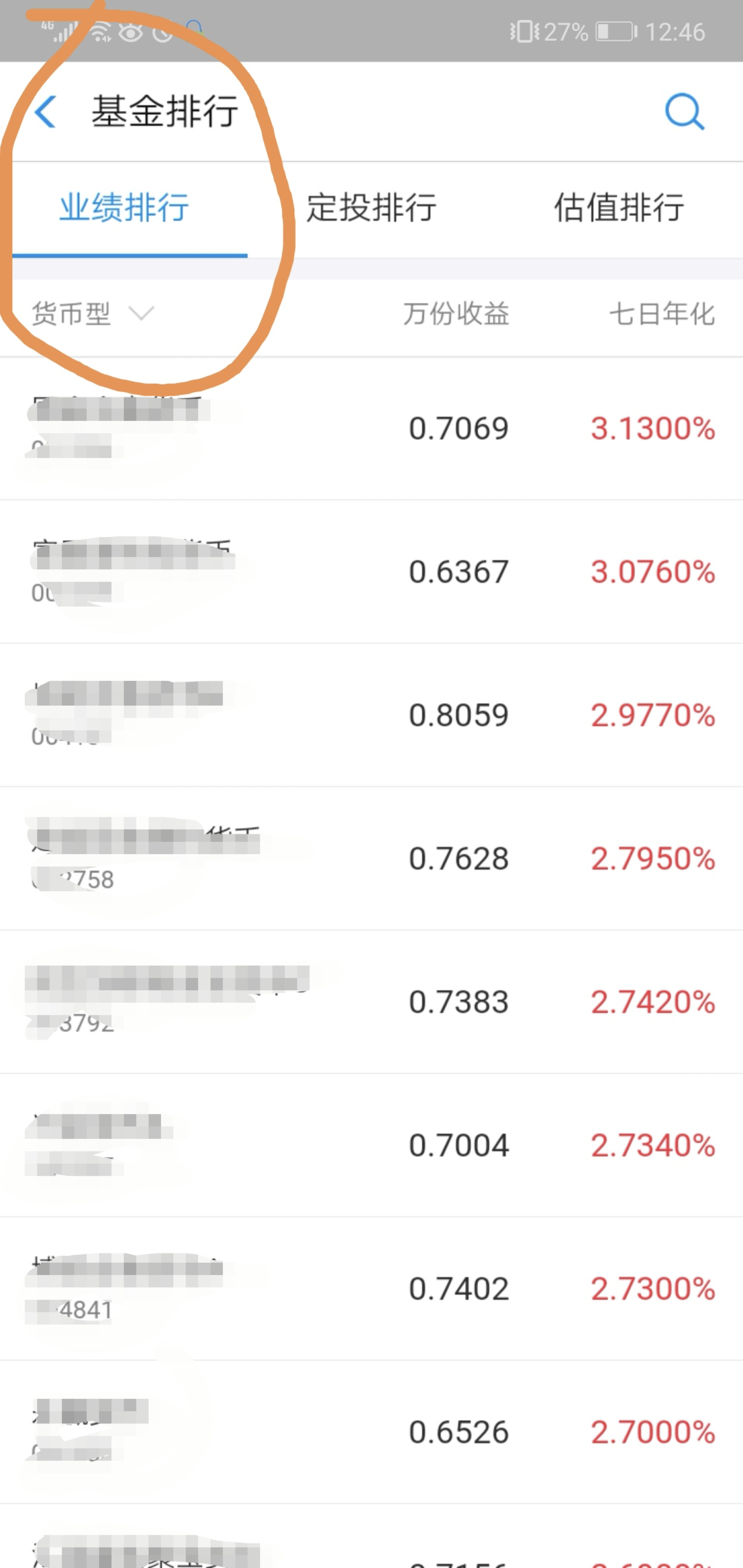

以支付宝为例——货币基金查询路径如下: